Του Βασίλη Βιλιάρδου

Όταν αρνείται κανείς να επιλέξει ανάμεσα στις ρεαλιστικά υφιστάμενες λύσεις των προβλημάτων του ή δεν επιλέγει κάποια από αυτές έγκαιρα, υφίσταται δυστυχώς όλα τα μειονεκτήματα τους, χωρίς το παραμικρό πλεονέκτημα – κάτι που κοστίζει τελικά πανάκριβα.

«Η ανθρώπινη ζωή είναι πολύ σύντομη, η επιστήμη ατελείωτη, ο χρόνος λίγος, η πείρα λανθασμένη και η απόφαση γεμάτη ευθύνες» (Ιπποκράτης).

Ανάλυση

Στην Ελλάδα αντιμετωπίσαμε από την αρχή μία κρίση δημοσίου χρέους, με την έννοια πως το κράτος ήταν αυτό που υπερχρεώθηκε – κάτι που συμβαίνει επίσης στην Ιταλία, αλλά όχι στις άλλες ευρωπαϊκές χώρες, όπως η Ισπανία και η Ιρλανδία, η αιτία της κρίσης των οποίων ήταν η υπερχρέωση του ιδιωτικού τους τομέα.

Η υπερχρέωση του ελληνικού δημοσίου φυσικά προϋπήρχε. Φάνηκε όμως μετά το 2008, επειδή σταμάτησε ξαφνικά να αναπτύσσεται η οικονομία μας, λόγω της παγκόσμιας χρηματοπιστωτικής κρίσης – οπότε άρχισαν να μειώνονται τα έσοδα του κράτους, αυξήθηκαν τα ελλείμματα, ενώ δυσκόλεψε ο βιώσιμος δανεισμός του, με αποτέλεσμα να μην είναι δυνατή η εξυπηρέτηση των υποχρεώσεων του.

Οι αιτίες τώρα της υπερχρέωσης του δημοσίου τομέα μίας χώρας, σε περιόδους ειρήνης, είναι συνήθως η διαφθορά, η διαπλοκή, η φοροδιαφυγή, η κακή λειτουργία του κρατικού (εισπρακτικού) μηχανισμού, τα θεσμικά ελλείμματα, η υπερβολικά χαμηλή φορολόγηση που δεν καλύπτει τις ανάγκες ενός υπερδιογκωμένου κράτους κοκ. – καταστάσεις που οδηγούν στον πλουτισμό του ιδιωτικού τομέα, χωρίς όμως να αιτιολογείται από την υγιή επιχειρηματικότητα, από την υψηλή παραγωγικότητα των εργαζομένων, από την ανταγωνιστικότητα της οικονομίας, καθώς επίσης από όλους τους υπόλοιπους παράγοντες που συντελούν στην αντικειμενική άνοδο του βιοτικού επιπέδου.

Όταν τώρα η υπερχρέωση μίας χώρας υπερβεί ένα ορισμένο επίπεδο ή/και γίνει εμφανής στα πλαίσια μίας χρηματοπιστωτικής κρίσης, υπάρχουν δύο βασικοί τρόποι επίλυσης της: (α) η ονομαστική διαγραφή εκείνου του μέρους των χρεών που είναι πολύ δύσκολο να εξυπηρετηθούν ή (β) η μεταφορά των χρεών του δημοσίου στον ιδιωτικό τομέα. Στα πλαίσια αυτά τα εξής:

Η επιλογή της χρεοκοπίας

Η πρώτη λύση είναι άμεση, επώδυνη και συνώνυμη με τη χρεοκοπία, έχοντας στο παρελθόν επιλεχθεί από χώρες όπως η Αργεντινή και η Ρωσία– ενώ προκύπτει όταν οι Πολίτες αρνούνται να αναλάβουν την πληρωμή των χρεών του δημοσίου. Έχοντας αναφερθεί εκτενώς στο θέμα ήδη από το 2009 (ανάλυση), δεν υπάρχει λόγος να επαναλαμβανόμαστε – εκτός από το ότι έχουν χαθεί όλες οι ευκαιρίες για τη χώρα μας, όπως το 2010 όπου τα χρέη μας ήταν απέναντι στις τράπεζες, κυρίως το 2011 πριν την υπογραφή του PSI, καθώς επίσης το 2015 προτού ψηφισθεί το τρίτο μνημόνιο.

Απαιτεί φυσικά τη ρήξη με τους πιστωτές, με όλα όσα ρίσκα κάτι τέτοιο συνεπάγεται – ενώ για ένα μεγάλο χρονικό διάστημα απομονώνεται η χώρα από τις αγορές, οπότε είναι υποχρεωμένη να χρηματοδοτεί μόνη της τις ανάγκες της.

Η μεταφορά των χρεών στον ιδιωτικό τομέα

Η δεύτερη λύση διαρκεί ένα μεγάλο χρονικό διάστημα και είναι λιγότερο οδυνηρή, όπως έχει τεκμηριωθεί από εκείνες τις χώρες που ακολούθησαν το συγκεκριμένο δρόμο (Βραζιλία, Τουρκία, Ν. Κορέα κλπ.). Ο τρόπος τώρα, μέσω του οποίου γίνεται η μεταφορά των δημοσίων χρεών στον ιδιωτικό τομέα είναι το σύστημα των μνημονίων που επιβάλλει το ΔΝΤ, αφού αυτό καλείται συνήθως για να διασώσει μία χώρα από την πτώχευση της.

Χωρίς πολλές λεπτομέρειες, το ΔΝΤ υποχρεώνει την εκάστοτε κυβέρνηση να αυξήσει τους φόρους (συντελεστές, μηχανισμός είσπραξης κλπ.), καθώς επίσης να μειώσει τις δαπάνες (μισθοί, συντάξεις, κοινωνικό κράτος κοκ.), εκβιάζοντας την με την πληρωμή ή μη των δόσεων του δανείου που έχει συμφωνηθεί μαζί της – με πρώτο αποτέλεσμα τη μη περαιτέρω αύξηση του δημοσίου χρέους της (ισοσκέλιση των ελλειμμάτων του προϋπολογισμού της), καθώς επίσης του εξωτερικού ιδιωτικού (ισοσκέλιση του ισοζυγίου τρεχουσών συναλλαγών).

Τόσο η αύξηση των φόρων τώρα, όσο και η μείωση των δαπανών, έχουν ως αποτέλεσμα την πτώση των τιμών της ακίνητης περιουσίας, τον περιορισμό των εισοδημάτων, τον αποπληθωρισμό, καθώς επίσης την άνοδο των μη εξυπηρετούμενων χρεών των Πολιτών – απέναντι στο κράτος, στις τράπεζες κλπ. Σε αυτό το χρονικό σημείο, όσοι έχουν τη δυνατότητα πληρώνουν τα χρέη τους, ενώ οι υπόλοιποι χάνουν τα περιουσιακά τους στοιχεία στις εξευτελιστικά χαμηλές τιμές που έχουν δημιουργηθεί – μέσω των κατασχέσεων και των πλειστηριασμών.

Έτσι αυξάνεται το καθαρό ιδιωτικό χρέος (δάνεια μείον τα περιουσιακά στοιχεία), ενώ ταυτόχρονα μειώνεται το δημόσιο ή δεν κλιμακώνεται με τον ίδιο ρυθμό – αφού υποχρεώνονται οι Πολίτες να εξοφλήσουν τις υψηλότερες υποχρεώσεις τους απέναντι στο κράτος είτε με τα εισοδήματα, είτε με τις καταθέσεις, είτε με την ακίνητη περιουσία τους.

Παράλληλα επιβάλλονται οι ιδιωτικοποιήσεις των επιχειρήσεων του δημοσίου, καθώς επίσης η πώληση των περιουσιακών του στοιχείων για την εξυπηρέτηση του χρέους – φυσικά σε τιμές πολύ χαμηλότερες από την πραγματική τους αξία, αφού κανένας δεν επενδύσει σε μία χώρα που βιώνει τέτοιες οικονομικές συνθήκες, εάν δεν έχει το κίνητρο της αγοράς σε τιμές ευκαιρίας. Από την άλλη πλευρά προωθούνται μεταρρυθμίσεις, οι γνωστές διαρθρωτικές αλλαγές δηλαδή, για τους εξής λόγους:

(α) αφενός μεν για να καταπολεμηθούν οι αιτίες που προκάλεσαν την υπερχρέωση (διαφθορά, διαπλοκή, φοροδιαφυγή κοκ.), έτσι ώστε να μην επαναληφθεί στο μέλλον,

(β) αφετέρου για να εξασφαλισθεί η παροχή φθηνής εργασίας εκ μέρους των εργαζομένων, με όσο το δυνατόν πιο ελκυστικούς όρους για τους ξένους επενδυτές – οι οποίοι διαφορετικά δεν θα δραστηριοποιούνταν σε μία χρεοκοπημένη χώρα.

Τα μειονεκτήματα της μεθόδου του ΔΝΤ

Το πρώτο μειονέκτημα αυτής της μεθόδου είναι η μεγάλη αύξηση του ιδιωτικού χρέους – όπως στο παράδειγμα της Ν. Κορέας στα πλαίσια της ασιατικής κρίσης και της δραστηριοποίησης του ΔΝΤ, όπου τα χρέη του ιδιωτικού της τομέα έχουν εκτοξευθεί στο 255% του ΑΕΠ της, έναντι μόλις 38% του δημοσίου. Κάτι ανάλογο έχει συμβεί στη Σουηδία, καθώς επίσης στις υπόλοιπες σκανδιναβικές χώρες, ως αποτέλεσμα της τραπεζικής κρίσης που αντιμετώπισαν στις αρχές της δεκαετίας του 1990 – χωρίς όμως να απαιτηθεί η δραστηριοποίηση του ΔΝΤ.

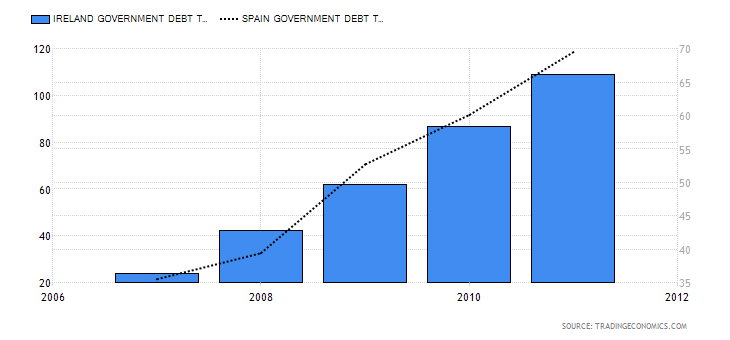

Στην περίπτωση της Ισπανίας και της Ιρλανδίας τώρα, οι οποίες είχαν χαμηλό δημόσιο χρέος όταν ξέσπασε η κρίση, η διάσωση των τραπεζών εκ μέρους τους τριπλασίασε στην πρώτη και τετραπλασίασε στη δεύτερη το δημόσιο χρέος ως προς το ΑΕΠ, παρά το ότι δεν αντιμετώπισαν μεγάλη πτώση του (γράφημα) – ενώ διενεργήθηκαν ταυτόχρονα επιθετικές κατασχέσεις και πλειστηριασμοί της ακίνητης περιουσίας των Πολιτών τους, για να περιορισθεί το δικό τους χρέος.

Επεξήγηση γραφήματος: Εξέλιξη του δημοσίου χρέους της Ιρλανδίας (μπλε στήλες, αριστερή κάθετος) και της Ισπανίας (διακεκομμένη γραμμή, δεξιά κάθετος), ως ποσοστό επί του ΑΕΠ τους.

Κάτι σχετικά ανάλογο συνέβη στην Κύπρο λόγω της τραπεζικής κρίσης που βίωσε, το δημόσιο χρέος της οποίας αυξήθηκε από 45% του ΑΕΠ το 2008 στο 108,9% το 2015, ενώ τα μη εξυπηρετούμενα χρέη του ιδιωτικού της τομέα είναι ακόμη και σήμερα υψηλότερα από αυτά της Ελλάδας – παρά το ότι επιβλήθηκε ένα άγριο κούρεμα των τραπεζικών καταθέσεων, με κύρια θύματα τους Ρώσους.

Στην Πορτογαλία η αύξηση του δημοσίου χρέους ήταν από 71,7% του ΑΕΠ το 2008 στο 129% σήμερα – ενώ αφενός μεν ιδιωτικοποίησετα πάντα, αφετέρου μείωσε τις κρατικές δαπάνες χωρίς καμία καθυστέρηση, ενώ η μείωση του ιδιωτικού της χρέους εξασφαλίσθηκε με την εκποίηση των περιουσιακών στοιχείων των Πολιτών.

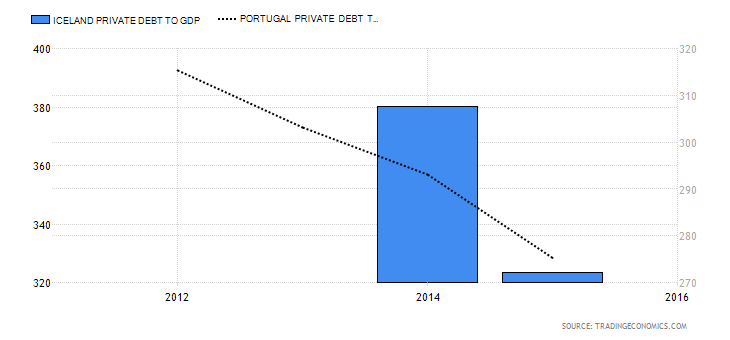

Στην Ισλανδία, η οποία αρνήθηκε να πληρώσει τα χρέη των τραπεζών της και βίωσε μία οδυνηρή κρίση χρεοκοπίας, το δημόσιο χρέος της επίσης τετραπλασιάστηκε, κυρίως όμως ως αποτέλεσμα την υποτίμησης του νομίσματος της που επέβαλλε το ΔΝΤ, ενώ το ιδιωτικό χρέος της είναι στα ύψη – στο 320% του ΑΕΠ της, έναντι 275% της Πορτογαλίας (γράφημα), έχοντας μειωθεί κάπως λόγω της επιστροφής της σε πορεία ανάπτυξης, οπότε της αύξησης του ΑΕΠ της.

Επεξήγηση γραφήματος: Εξέλιξη του ιδιωτικού χρέους της Ισλανδίας (γαλάζιες στήλες, αριστερή κάθετος) και της Πορτογαλίας (διακεκομμένη γραμμή, δεξιά κάθετος), ως ποσοστό επί του ΑΕΠ τους.

Περαιτέρω, το δεύτερο και μεγαλύτερο μειονέκτημα της αποφυγής της χρεοκοπίας μέσω του ΔΝΤ, είναι η επιστροφή της κρίσης μερικά χρόνια μετά, όπως στην περίπτωση της Βραζιλίας και της Τουρκίας– μέσω των ελλειμμάτων στο ισοζύγιο τρεχουσών συναλλαγών τους, τα οποία αυξάνουν τα εξωτερικά χρέη τους, υποτιμούν το νόμισμα κοκ.

Η αιτία είναι το ότι, οι ιδιωτικοποιήσεις με αγοραστές τους ξένους, καθώς επίσης οι εξαγορές των επιχειρήσεων του ιδιωτικού τομέα από αλλοδαπούς ομίλους ή απλά η εγκατάσταση τους, έχουν ως αποτέλεσμα αφενός μεν την εξαγωγή των κερδών στις χώρες τους, αφετέρου την εισαγωγή των δικών τους προϊόντων – όπως στο παράδειγμα της LIDLστην Ελλάδα, η οποία παρουσιάζει αύξηση των πωλήσεων της περί το 9% σε μία αγορά που ο τζίρος της λιανικής μειώθηκε κατά 6%.

Φυσικά εξάγει τα κέρδη της στην πατρίδα της, ενώ προωθεί όσο περισσότερο μπορεί γερμανικά προϊόντα – κάτι που ασφαλώς δεν μπορεί και δεν πρέπει να επικρίνει κανείς, αφού οφείλεται στον οικονομικό πατριωτισμό της. Ως αποτέλεσμα πάντως αυτής της διαδικασίας αυξάνουν ξανά τα ελλείμματα του ισοζυγίου τρεχουσών συναλλαγών, άρα το εξωτερικό χρέος, οπότε αργά ή γρήγορα η εκάστοτε χώρα βιώνει μία επόμενη κρίση.

Επίλογος

Ο τρόπος της αντιμετώπισης της κρίσης υπερχρέωσης του δημοσίου τομέα είναι ασφαλώς θέμα επιλογής – ενώ η σημαντικότερη πτυχή του είναι η εξάλειψη εκείνων των αιτιών, οι οποίες οδήγησαν στην υπερχρέωση, έτσι ώστε να μην επαναληφθεί στο μέλλον. Η επιλογή όμως αυτή είναι τόσο λιγότερο επώδυνη, καθώς επίσης τόσο περισσότερο αποτελεσματική, όσο δεν καθυστερεί να ληφθεί η όποια απόφαση – είτε η άμεση χρεοκοπία δηλαδή, είτε η μέθοδος του ΔΝΤ, την οποία πρέπει να τηρήσει μία χώρα βασιλικότερα του βασιλιά, χωρίς αντιδράσεις.

Στην περίπτωση της Ελλάδας έχει επιλεχθεί μεν εκ των πραγμάτων η λύση του ΔΝΤ, της Γερμανίας και της Τρόικα κατ΄επέκταση, αφενός μεν από τις κυβερνήσεις της, αφετέρου από τη μη αντίδραση των Πολιτών, αλλά δεν είναι από κανέναν συνειδητή – οπότε δεν εφαρμόζεται με το σωστό τρόπο. Ακόμη χειρότερα, έχει αποφευχθεί εντελώς το βασικότερο στοιχείο της: η εξάλειψη των αιτιών που οδήγησαν το κράτος στην υπερχρέωση του (διαφθορά, διαπλοκή, πελατειακό κράτος κοκ.).

Πρόκειται λοιπόν για τη χειρότερη δυνατή επιλογή ενός κράτους, για ένα τοξικό δίλημμα που ουσιαστικά δεν έχει απαντηθεί – για μία «μεσοβέζικη λύση», λόγω της οποίας όλες οι συνθήκες βαίνουν νομοτελειακά προς το χειρότερο.

Για παράδειγμα, εάν οι ‘Ελληνες επέλεγαν να πληρώσουν τους δανειστές της χώρας τους με τη μεταφορά μέρους των περιουσιακών τους στοιχείων στο δημόσιο το 2010, όπως είχαμε εξετάσει εκείνη την εποχή (ανάλυση), θα τους κόστιζε πολύ λιγότερο – αφού τότε η ακίνητη περιουσία τους ήταν κατά 600 δις € ακριβότερη, οι μισθοί και οι συντάξεις τους ακόμη υψηλοί, η αξία των επιχειρήσεων τους πολύ μεγαλύτερη κοκ.

Από την άλλη πλευρά, εάν επέλεγαν τη χρεοκοπία το 2010 ή το 2011, αφενός μεν είχαν τα οικονομικά μέσα ακόμη για να ανταπεξέλθουν με τα οδυνηρά της επακόλουθα, αφετέρου η χώρα ήταν σε θέση να μετατρέψει τα εξωτερικά της χρέη σε δραχμές – οπότε να εξυπηρετεί σταδιακά τις υποχρεώσεις της με ένα πληθωριστικό νόμισμα, γεγονός που θα σήμαινε ότι, θα συμμετείχαν στην απώλεια της αγοραστικής του αξίας και οι δανειστές της.

Ως εκ τούτου, μη επιλέγοντας συνειδητά έναν από τους δύο παραπάνω τρόπους, έχουμε βρεθεί στη χειρότερη δυνατή θέση – σε μία κατάσταση κυλιόμενης χρεοκοπίας, όπου η οικονομική μας κατάσταση συνεχίζει να επιδεινώνεται σε τρομακτικό βαθμό. Ακόμη χειρότερα, δεν έχει αντιμετωπισθεί κανένα από όλα εκείνα τα προβλήματα που υπερχρέωσαν τη χώρα – κυριότερο εκ των οποίων είναι ασφαλώς το πελατειακό κράτος.

Έτσι βιώνουμε τα μειονεκτήματα και των δύο τρόπων επίλυσης της κρίσης, τόσο της χρεοκοπίας δηλαδή, όσο και της μεταφοράς μέρους της ιδιωτικής περιουσίας στο δημόσιο, χωρίς κανένα από τα πλεονεκτήματα τους – κάτι που δεν μπορεί ασφαλώς να θεωρηθεί σφάλμα των δανειστών, αφού οφείλεται αποκλειστικά και μόνο σε εμάς τους ίδιους. Κάτι ανάλογο συμβαίνει και στην Ιταλία, η οποία όμως έχει αφενός μεν τη βοήθεια της ΕΚΤ, αφετέρου τη δυνατότητα επιστροφής στη λιρέτα – οπότε διαθέτει ένα σημαντικό διαπραγματευτικό χαρτί, ειδικά λόγω του μεγέθους της οικονομίας της, καθώς επίσης της σημασίας της για τη διατήρηση της Ευρωζώνης, το οποίο εμείς δεν έχουμε.

Ολοκληρώνοντας, όσο πιο γρήγορα δώσουμε απάντηση στο τοξικό δίλημμα που καταστρέφει σταδιακά όλες τις προοπτικές της χώρας μας, τόσο λιγότερο θα μας κοστίσει – αν και έχουμε αργήσει πάρα πολύ, επιβαρύνοντας σε μεγάλο βαθμό το μέλλον της Ελλάδας.

Οποιαδήποτε όμως λύση και αν επιλεχθεί, θα πρέπει να εμπεριέχει τη ριζική εξυγίανση του κράτους – αφού χωρίς αυτήν δεν πρόκειται να επιλυθεί κανένα πρόβλημα της οικονομίας και της κοινωνίας μας. Εκτός αυτού, την παραδειγματική τιμωρία των υπευθύνων της υπερχρέωσης και της κυλιόμενης χρεοκοπίας (PSI, μνημόνια κλπ.), έτσι ώστε να αποκατασταθεί το κοινό περί δικαίου αίσθημα των Ελλήνων – καθώς επίσης για να ανοίξει επιτέλους ο δρόμος που οδηγεί στην πολιτική τα πραγματικά ικανά άτομα της χώρας, τον οποίο διατηρεί ερμητικά κλειστό το πελατειακό κομματικό κράτος.

Ανάρτηση από: http://www.analyst.gr